导语:全球谷物市场本周见证大豆对华销售13.2万吨,对墨西哥销售23.9万吨,突显美国竞争力。小麦市场招标活跃,但约旦硬质小麦招标未果。玉米和大豆基差受运输成本影响上升,期货市场对供应预期作出调整。小麦市场波动性增加,需关注招标和基差变化。

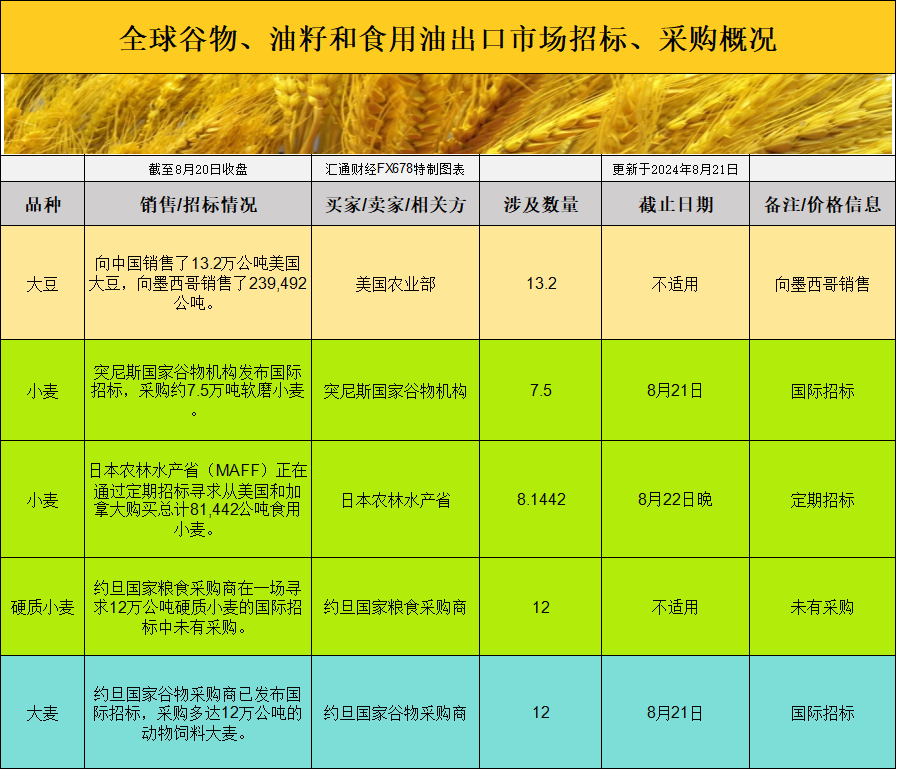

全球谷物市场在最近一周呈现出多样化的动态。美国大豆出口商在2024/25营销年度向中国和墨西哥分别销售了13.2万和239,492公吨大豆,显示出美国在全球市场中的竞争力。小麦市场方面,突尼斯和日本分别发布了软磨小麦和食用小麦的国际招标,而约旦在硬质小麦招标中未有采购。玉米和大豆的现货基差受密西西比河水位影响而上升,运输成本的增加对价格形成压力。期货市场对美国大豆加工能力扩展和良好压榨利润的预期作出了调整。小麦市场的波动性预计将随着新招标的发布而加剧,而运输成本的上升可能抑制玉米的国际采购需求。投资者需密切关注天气、物流和全球买家的采购策略,以应对市场的复杂性和多变性。

大豆市场分析

国际招标和销售情况

美国农业部(USDA)报告指出,2024/25营销年度,美国对中国的出口商销售了13.2万公吨大豆,对墨西哥销售了239,492公吨。这些销售显示出美国大豆在全球市场中的竞争力,尤其是在中国市场的需求逐渐回升。此外,墨西哥作为主要买家,其采购量也反映出对美国大豆的持续需求。然而,未来的市场走势将取决于天气状况以及全球其他主要出口国的供应情况。

基差与运输影响

由于密西西比河水位较低,导致人们对驳船运输速度的担忧,这直接推高了墨西哥湾的玉米和大豆现货报价。例如,8月装载的CIF墨西哥湾大豆驳船出价比CBOT 11月期货价格低8美分,至65美分左右,9月初装船的大豆出口离岸价较期货高出约110美分。运输成本的上升可能对短期内大豆价格产生压力,同时也可能增加出口成本,影响全球买家的采购决策。

豆粕市场分析

国内与国际基差

美国中西部通过卡车或铁路交付的豆粕现货基差大多稳定至下降,尤其是在内陆地区。与此同时,由于加拿大铁路罢工和密西西比河的物流中断,海湾沿岸的出口豆粕基差却稳固上升。这种分化反映了不同地区的供需情况,尤其是出口市场对运输成本上升的敏感性。未来几个月,随着美国大豆加工能力的扩展和良好的压榨利润预期,豆粕供应量可能显著增加,届时基差可能会进一步调整。

期货市场反应

芝加哥商品交易所12月豆粕期货(SMZ24)周二中午下跌1.30美元,至每短吨309.20美元。期货市场的调整主要是受创纪录的收获预期和加工能力扩展的预期影响。这种调整反映出市场对未来供应充裕的预期,然而,随着物流问题的潜在升级,短期内的价格波动仍然不可忽视。

玉米市场分析

现货与基差变化

受密西西比河水位降低的影响,墨西哥湾驳船运费上涨,从而推高了玉米的现货基差。例如,8月装载的CIF墨西哥湾玉米驳船出价比CBOT 9月期货高出4美分,至大约60美分。尽管基差有所上升,但中西部地区的玉米现货基差在大多数升降机和加工厂保持稳定至弱势,反映出市场对新作物季节的强劲供应预期。

出口市场前景

随着墨西哥湾驳船运费的上升,出口成本也有所增加,这可能会抑制部分国际买家的采购需求。然而,由于全球市场对玉米的需求依然旺盛,尤其是在新兴市场国家,玉米价格可能在短期内维持相对强势。

小麦市场分析

国际招标动态

突尼斯国家谷物机构和日本农林水产省(MAFF)分别发布了软磨小麦和食用小麦的国际招标,总计约88.9万吨。然而,约旦在其寻求12万公吨硬质小麦的国际招标中未有采购,显示出当前市场的不确定性以及价格上的敏感性。随着未来几天可能举行的新招标,小麦市场的波动性预计将加剧。

现货与期货市场表现

美国南部平原的硬红冬小麦现货基差大多保持稳定,随着美元走弱,期货价格有所上涨。K.C.9月硬红冬小麦期货(KWU24)最终上涨6-1/4美分,至每蒲式耳5.47美元。尽管市场短期内呈现出复苏迹象,但加拿大铁路的罢工可能会扰乱北美的农业供应链,进而影响未来的小麦市场走势。

基差的变化、运输成本的上升,以及国际市场招标动态,均表明全球谷物市场的复杂性和多变性。尤其是在大豆和玉米市场,未来几个月的价格走势将取决于天气状况、物流运输,以及全球主要买家的采购策略。对于小麦市场,国际招标和基差反应是观察价格变动的关键因素,投资者需密切关注未来的市场动态以调整交易策略。